Kryptoměny jsou stále zajímavějším aktivem i pro investory, kteří zrovna nejsou žádní kybernadšenci. Stále ale panuje mnoho otázek a mýtů kolem jejich zdanění. Daní se zhodnocení kryptoměn, nebo zisk? Platí se DPH? Často slýcháme, že jsou kryptoměny přece od daně osvobozené. Jenže to je bohužel fáma.

České zákony zatím na existenci a potenciál kryptoměn dostatečně nezareagovaly. Legislativa nezná pojem kryptoměna a nedefinuje ani žádné její technické parametry – není například podmínkou, že vznikají, uchovávají se či se převádějí v prostředí blockchainu nebo distributed ledger technology (DLT), jako je tomu například u bitcoinu, litecoinu, ethereum či tether.

Koťátka, nebo bitcoin?

České zákony pracují pouze s pojmem virtuální aktivum. Pokud se domluvíte se zákazníkem, že mu budete dodávat zboží nebo poskytovat služby a on vám za to bude platit obrázky koťátek posílanými e-mailem, prakticky tak vznikne virtuální aktivum ve smyslu jediné definice, kterou český právní řád nabízí v zákonu o praní špinavých peněz. Ten tento pojem chápe jako jakoukoli elektronicky uchovatelnou či převoditelnou jednotku, kterou můžete použít ke směně či investici a která nepodléhá zákonu o platebním styku.

Největším úskalím u zdanění kryptoměn, jak v pozitivním, tak negativním smyslu, jsou jejich tržní hodnota a její změny a nedostatečná právní úprava.

České zákony si na kryptoměny sice ještě pořádně neposvítily, ale rozhodně se v této oblasti nepohybujeme kdesi v právním vakuu či v kybernetickém podsvětí. Zájem o kryptoměny v Česku neustále roste, a to i mimo okruhy fanoušků nových technologií. Hodnota bitcoinu stoupla za posledních 5 let o stovky procent a podle agentury STEM/MARK si kryptoměnu pořídila již necelá desetina populace. I když má většina lidí povědomí o tom, že virtuální měny mohou být zajímavou investiční příležitostí, stále kolem tohoto tématu koluje mnoho otazníků.

Jednou z nejčastějších otázek, které s klienty u investic do kryptoměn řešíme, je jejich zdanění. Rádi bychom vyvrátili častý omyl, že se na kryptoměny daně nevztahují. Pokud chcete do kryptoměn investovat či s nimi obchodovat, je třeba mít povědomí o tom, že se daní zisk z jejich prodeje, že se na vás za určitých okolností může vztahovat i povinnost opatřit si živnostenské oprávnění, platit odvody na sociální a zdravotní pojištění nebo se můžete stát i plátcem DPH.

Zapište si

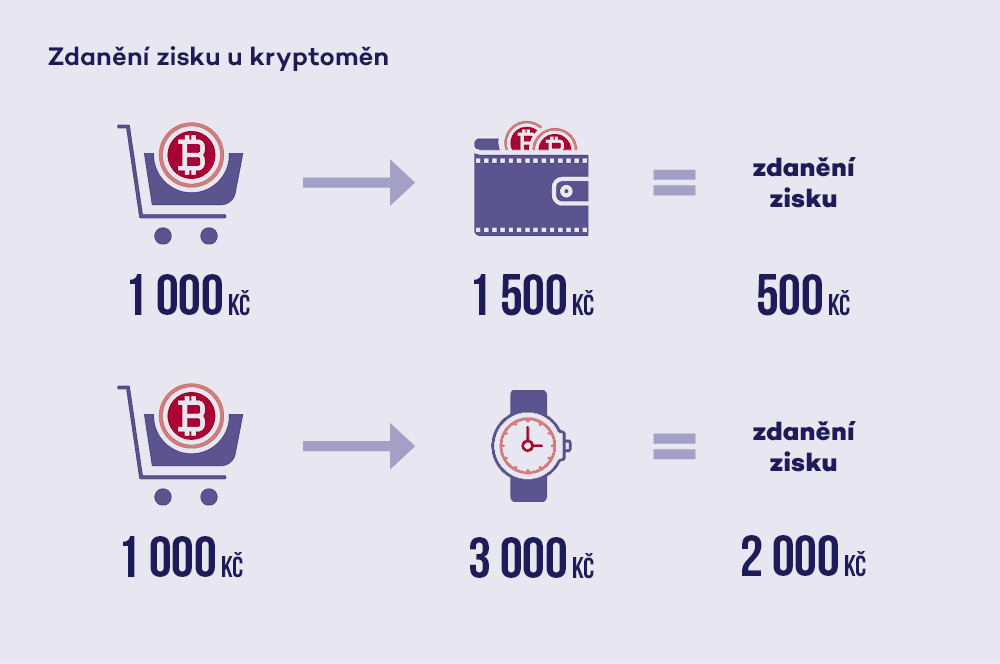

Podobně jako se do daňového přiznání neuvádí dům koupený před mnoha lety, jehož tržní cena od té doby násobně vzrostla, nepodléhá zdanění ani samotné zhodnocení kryptoměny. Co už ale rozhodně zdanit musíte, je zisk, když pak zhodnocenou kryptoměnu prodáváte nebo za ni něco kupujete, respektive směňujete. Můžeme to ukázat na příkladu – nakoupíte třeba kryptoměnu za 1 000 Kč a prodáte ji za 1 500 Kč, daníte pak zisk 500 Kč. Pokud kryptoměnu nakoupenou za 1 000 Kč směníte za hodinky za 3 000 Kč, zdaníte zisk 2 000 Kč. Vychází se tedy z rozdílu mezi nákupní cenou (nikoliv aktuální tržní cenou) kryptoměny a její prodejní cenou, či cenou získané protihodnoty.

Daně se v České republice přiznávají a platí v českých korunách. Jenže cena kryptoměn je obvykle zjistitelná jen v cizí měně, typicky v eurech nebo dolarech. Pro účely zdanění je tedy třeba vše přepočítat na koruny, a to ne jen tak podle libovolného kurzu, ale podle kurzu stanoveného daňovými zákony. Pokud vedete účetnictví, musíte se vypořádat účetně a daňově s kurzovými rozdíly.

Z toho plyne, že pokud chcete u kryptoměn dodržovat veškerá pravidla týkající se daní, znamená to určitě složitější evidenci než při nákupech za klasickou měnu. Daň z příjmů totiž u kryptoměn často neřeší pouze prodávající, ale obě strany, tedy i kupující. Z hlediska daně z příjmů se totiž „platba“ kryptoměnou považuje za směnu věci za jinou věc (zboží) nebo službu, zdanitelný zisk tedy může vzniknout na obou stranách.

To, že jste vše řádně zdanili, musíte být jako poplatníci také schopni finančnímu úřadu prokázat. Finančák navíc může od osob, které veřejně umožňují nákup za kryptoměny, požadovat informace o kupujících, kteří tuto možnost využili. Stejně tak může zjistit, že se vám na bankovní účet připsaly prostředky z některé kryptoburzy, kryptosměnárny či od poskytovatele elektronických peněženek. Další informace pak může (zatím spíše teoreticky) získat přímo od těchto zdrojů. Trocha úsilí a pečlivá evidence vám tedy rozhodně pomůžou předejít případným těžkostem.

Zisky a ztráty

Zhodnotit svá kryptoaktiva můžete i takzvaným stakingem – to funguje podobně jako třeba úročený termínovaný vklad v bance. Zkrátka někde uložíte určitý objem kryptoměny, na jistý čas se zavážete, že s ní nebudete nakládat, a za to získáte odměnu v podobě dalších jednotek kryptoměny. I to tedy může být u kryptoměn zdrojem zdanitelných příjmů. Na rozdíl od těžby kryptoměn (mining) se však finanční správa ke zdanění takto získaného majetku zatím jasně nevyjádřila.

A pozor na zdanění případného zisku si musíte dát také při spekulativním řetězovém obchodování s kryptoměnami, zejména pokud využíváte automatické programy, které nakupují a prodávají v podstatě samy a bleskurychle podle zadaných parametrů. Velkými problémy v takových případech jsou opět zjišťování a prokazování výdajů na tyto obchody a následné vykazování případného zisku ke zdanění. Ani tady se neobejdete bez alespoň základní evidence, která by umožnila určit pořizovací cenu prodaných kryptoměn.

Na konci roku je pak vždy potřeba zjistit výši celkového disponibilního příjmu z obchodů s kryptoměnami a výši výdajů vynaložených na tento příjem (počet jednotek prodaných kryptoměn a jejich pořizovací cenu). Jinak hrozí, že od výsledného příjmu z obchodování budete moci při zdanění odečíst jen prokazatelný počáteční výdaj při zahájení obchodování a případné poplatky. Pokud navíc nejste podnikající fyzická osoba, obchody vám nevyšly a skončili jste ve ztrátě, nemůžete si tuto ztrátu odečíst ani od příjmů z jiných zdrojů, kde se vám třeba dařilo lépe.

České zákony také zatím neumožňují daňově zacházet s virtuálními aktivy stejně jako s cennými papíry nebo podíly v obchodních společnostech, jejichž převod je za určitých podmínek u fyzické osoby (a v případě podílu také u mateřské společnosti) osvobozen od daně z příjmů. Na virtuální aktiva spojená s určitým právem na plnění nebo s podílem na zisku obchodní společnosti se ale zatím takové osvobození nevztahuje.

DPH a kryptoměny

Z pohledu soukromého práva je tedy kryptoměna nehmotnou věcí movitou, podobně jako zmiňovaný elektronický obrázek koťátka. Aby to ovšem nebylo tak jednoduché, pro účely DPH se převod kryptoměny považuje za poskytnutí služby. Když si tedy plátce DPH nakoupí od jiného plátce za bitcoin elektroniku, v podstatě mu cenu zaplatí protislužbou. DPH pak prodávající přiznává a odvádí stejně, jako by bylo zaplaceno v penězích. Zásadní rozdíl je ale v tom, že kupující za určitých podmínek ručí za to, že prodávající plátce řádně přizná a odvede z tohoto prodeje DPH.

V neposlední řadě je třeba mít na paměti i to, že některé způsoby nakládání s kryptoměnami vedou nejen ke vzniku povinnosti opatřit si živnostenské oprávnění, ale nevyhnutelně také k povinným odvodům na sociální a zdravotní pojištění a k možnému vzniku statusu plátce DPH, nemluvě navíc o povinnostech identifikace a kontroly klientů v rámci opatření proti „praní peněz“. Typicky jde o případy mimo rámec správy vašeho vlastního majetku, tedy když za odměnu obchodujete či jinak nakládáte s kryptoměnami jiných majitelů nebo takové transakce zprostředkováváte.

Zda taková činnost časem vyvolá také vznik statusu plátce DPH, záleží na tom, co bude jejím obsahem, a na typu virtuálního aktiva (zvláštním případem bývá typicky NFT). Pouze u operací, které se před finančním úřadem podaří obhájit jako tzv. objektivní finanční činnosti, se za určitých podmínek uplatní osvobození od DPH (ovšem bez nároku na odpočet), a nevykonává-li poskytovatel jinou, neosvobozenou výdělečnou činnost, nestane se ani plátcem DPH.